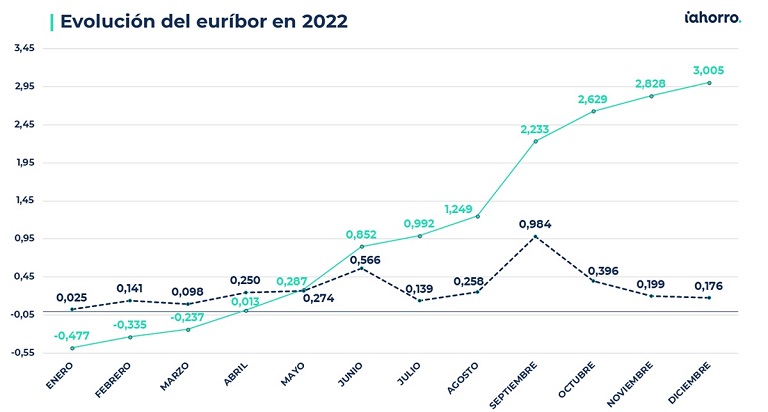

Está claro que 2022 ha sido el año de los cambios en el mercado hipotecario y uno de los principales ‘culpables’ ha sido el euríbor. El índice de referencia de las hipotecas variables más utilizado en Europa ha incrementado, a lo largo de este año, una media de tres décimas cada mes; en total, 3,48 puntos porcentuales, lo que se traduce en la mayor subida interanual que ha experimentado en toda su historia, y ya supera el 3%. Así, a falta del dato de un día para que cierre el mes y el año, la media del euríbor en diciembre de 2022 se sitúa ahora en un 3,005%.

Para comprender qué ha pasado este año, desde el comparador y asesor hipotecario iAhorro hacemos un breve resumen de los hitos que ha marcado el euríbor en los últimos doce meses:

- Tras más de seis años en negativo, en abril de 2022, el euríbor volvió a niveles positivos, algo que no veíamos desde enero de 2016.

- El 15 de junio de este año registró el primer valor diario superior al 1% y fue en agosto cuando la media se consolidó en torno a ese umbral por primera vez desde julio de 2012.

- El 9 de septiembre de 2022, el euríbor superó la barrera del 2% y ese mismo mes la media se situó en el 2,233%, la más elevada desde enero de 2009.

- Hace solo diez días, el 19 de diciembre, el euríbor diario sobrepasó el 3%, registrando un 3,057%, por primera vez desde hace justo 14 años.

También cabe destacar que, entre agosto y septiembre de 2022, se registró el mayor aumento intermensual de toda la historia del euríbor, con casi un punto porcentual de subida en solo 31 días. A partir de entonces, los incrementos cada mes fueron reduciéndose y el año, pese a que la previsión de los expertos era todavía más drástica, ha terminado solo un poco por encima del 3%.

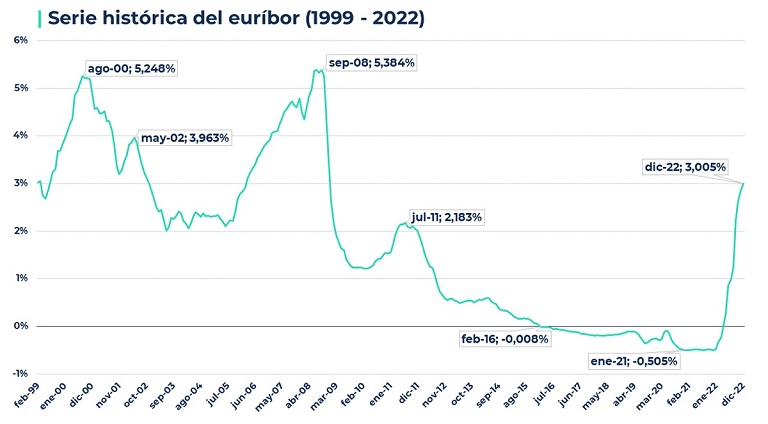

Las crisis económicas marcan un antes y un después en el euríbor

En diciembre de 2008 ya había estallado la crisis financiera global por el colapso de la burbuja inmobiliaria en Estados Unidos que provocó también la quiebra de Lehman Brothers. Ese fue uno de los detonantes de que el índice de referencia de las hipotecas variables subiera hasta el 5%, un nivel del que aún estamos lejos.

Según explica el director de Hipotecas de iAhorro, Simone Colombelli, tanto lo que pasó en 2008 como lo que está pasando ahora se debe a que “el euríbor es susceptible a lo que pasa en la sociedad; el entorno macroeconómico afecta mucho a este indicador. Este año, la guerra en Ucrania ha propiciado una situación macroeconómica caótica. A principios de año era imposible de prever que 2022 cerraría con este indicador por encima del 3%, y mira cómo estamos ahora… Es algo que no habíamos visto nunca y nos ha sorprendido a todos”.

El conflicto entre Rusia y Ucrania comenzó a finales de febrero y es a partir de entonces cuando vemos los incrementos en este índice más altos. ¿Por qué? La guerra hizo que los precios de la energía, el gas, el petróleo o las materias primas se dispararan y, para paliar estos efectos en la inflación y el bolsillo de los ciudadanos europeos, el Banco Central Europeo (BCE), presidido por Christine Lagarde, tomó la decisión de subir los tipos de interés, que se encontraban a cero, precisamente, desde que el euríbor entró en valores negativos: febrero de 2016. Ahora los tipos de interés, tras cuatro subidas, se sitúan en el 2,5%.

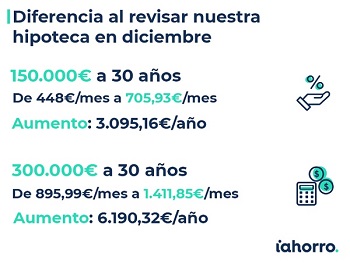

Subidas en las cuotas de más de 500 euros cada mes

Por ahora, con los tipos en el 2,5% y el euríbor algo por encima del 3%, los que más sufren esta situación son los hipotecados, pero también los futuros propietarios. Por un lado, quienes tienen ya contratada una hipoteca variable y les haya tocado revisar estos meses su cuota, habrán visto como esta ha subido considerablemente. Si la revisión la tienen que hacerla este mes, el incremento será todavía mayor.

Por ejemplo, quien tenga contratada una hipoteca variable de 150.000 euros a 30 años con un diferencial del 0,99% + euríbor, verá cómo su cuota mensual pasa de ser de 448 euros a 705,93 euros. Esto supone un encarecimiento mensual de 257,93 euros, que significa que pagará 3.095,16 euros más al año tras la revisión. Si el importe de la hipoteca asciende a 300.000 euros, con las mismas condiciones, ese encarecimiento también será más elevado: pasará de pagar cada mes 895,99 euros por su hipoteca a abonar 1.411,85 euros. Esto es una subida en la cuota de 515,86 euros cada mes y un encarecimiento anual de 6.190,32 euros.

Esta situación, asegura Colombelli, “no se termina este año. Con la llegada de 2023, todavía habrá hipotecados, aquellos cuya revisión tengan que hacerla en el primer semestre del año, que todavía verán un incremento significativo en la cuota mensual de la hipoteca”. ¿Por qué? En el primer semestre de 2022, el euríbor estaba al alza, pero no se había disparado tanto en comparación con lo que sucedió a partir del verano. Por eso, el portavoz de iAhorro aconseja a quienes les toque revisar su hipoteca entre enero y julio, “que se subroguen a una hipoteca mejor”.

¿Qué previsiones hay para 2023?

¿Qué previsiones hay para 2023?

“El 3% va a ser el valor de referencia”, asegura Simone Colombelli, que agrega que “las sensaciones de cara a 2023 que nos transmiten las entidades es que el euríbor seguirá en ascenso, pero de forma muy lenta y lo habitual será ver los tipos de las hipotecas también entorno al 3%”. El portavoz del comparador hipotecario iAhorro matiza que “seguramente no vamos a llegar al 4% el año que viene” porque “el hecho de que la curva haya desacelerado mucho los últimos dos/tres meses de 2022 puede ser un anticipo de lo que veamos en 2023”.

Lo que también ha ido desacelerando, sobre todo en el último trimestre del año gracias a la reducción del coste de la energía, es la inflación, que ha sido el principal detonante del crecimiento de los tipos de interés, lo que nos hace ver que podemos ir hacia un entorno con cambios menos drásticos. En julio, la inflación en España se situó en el tope del 10,8% y en noviembre se redujo hasta el 6,8%.

No obstante, ese descenso de la inflación está siendo lento, por lo que los tipos de interés seguirán subiendo, según ha informado ya este mes de diciembre la presidenta del BCE. El objetivo de Christine Lagarde es que la inflación llegue al esté entre el 2 y el 3%, aunque, según explica Colombelli, “ahora tenemos los tipos al 2%, para llegar al 4% todavía falta muchísimo. Esperamos que el BCE se posicione en 2023 en torno al 3% o un poco por encima del 3% a lo largo de 2023, pero sin llegar al 4% a no ser que la inflación vuelva a desatarse”.

Por tanto, el director de Hipotecas de iAhorro analiza que “2023 va a ser el año del tres: el euríbor en el 3%, los tipos entorno al 3% y la hipoteca fija para perfiles buenos también en torno al 3% y para perfiles medios al 3,5% e incluso en el segundo semestre del año sí que podríamos ver tipos fijos en el 4%”. De este modo podemos observar que “la fija no va a desaparecer porque llegará un punto en el que, incluso, a los bancos les sea más rentable vender hipotecas fijas al 4% que variables con un diferencial del 0,20% o mixtas en torno al 3%”.

¿Habrá una ‘guerra hipotecaria’?

Las hipotecas siguen siendo el producto estrella de los bancos para captar nuevos clientes, por lo que harán todo lo posible para que los ciudadanos tengan acceso a ellas. Eso sí, en función de cómo se mueva el mercado, sus ofertas mejorarán, se mantendrán o empeorarán. Según explica Colombelli, “la ‘guerra hipotecaria’ entre los bancos (es decir, que bajen los tipos para ser más competitivos que el de al lado) dependerá de cómo se muevan las solicitudes de nueva hipoteca. Cuanta más demanda haya, más probable será que los bancos compitan entre sí para ser quienes más hipotecas firmen y, por tanto, podrían bajar un poco los tipos”.

Por ahora, dice el portavoz de iAhorro, “estamos viendo mucho movimiento orgánico de clientes que buscan cambiar su hipoteca de banco” y eso significa que aún hay diferencias sustanciales entre lo que ofrece una entidad y lo que da otra. En este escenario es donde entra la hipoteca mixta, que para muchos bancos es el producto estrella porque es mucho más competitiva que la hipoteca fija, pero hay otros que todavía ni siquiera la incluyen dentro de su oferta comercial.

“En 2023, la previsión que tenemos en iAhorro es que la hipoteca mixta doble la cuota actual, que uno de cada cinco hipotecados la elija si las entidades financieras siguen apostando por ella”, finaliza Simone Colombelli.