“El Banco Central Europeo ha anunciado una nueva subida, de otros 0,25 puntos porcentuales, en los tipos de interés oficiales para situarlos en el 4%. Por primera vez desde que el euríbor está en positivo, los tipos de interés superan a este índice de referencia, que a 15 de junio marca una media mensual del 3,92%. Por tanto, se ha producido un sorpaso de los tipos del BCE al euríbor, aunque durará poco: el euríbor se verá arrastrado por la decisión del organismo europeo y seguramente en los próximos días veamos valores diarios en el 4% o por encima y puede que el mes termine también en esas cifras, algo que no pasa desde noviembre de 2008.

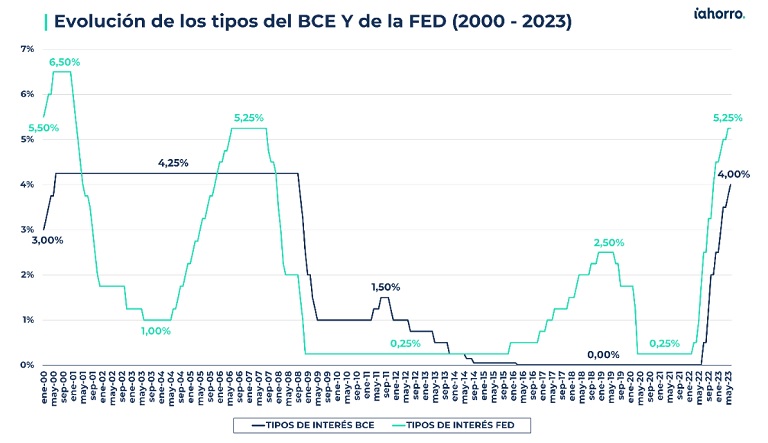

¿Qué decisiones tomará el BCE en los próximos meses? Después de que la Reserva Federal de Estados Unidos (FED) paralizase ayer sus incrementos y mantuviera sus tipos entre el 5% y el 5,25%seguramente el BCE seguirá su estela. Además, desde 2014, hace casi una década, el BCE siempre se ha mantenido por debajo de la FED.

Sin embargo, el principal objetivo de la subida de los tipos de interés por parte del BCE es bajar la inflación al menos hasta el 2% y todavía no está cumplido. Esto nos lleva a pensar que lo más probable es que en julio (día 27) el BCE vuelva a anunciar otra subida similar a la de hoy. Aunque en los siguientes meses podría producirse también una estabilización: nos mantendremos un tiempo en el 4,25% para ver si se controla la inflación a corto/medio y, si eso pasa, podría empezar a plantearse alguna bajada de tipos. La sensación que nos trasmite la banca es que este año 2023 es un año de transición y que el año que viene el mercado hipotecario mejorará.

Por ahora, la nueva subida de 25 puntos básicos es, evidentemente, una mala noticia para los hipotecados, sobre todo para aquellos que tienen préstamos a tipo de interés variable, que seguirán viendo cómo las cuotas de sus hipotecas aumentan porque el euríbor también se verá obligado a seguir subiendo.

Y, en lo que respecta a las nuevas hipotecas, no creemos que vaya a afectar demasiado. Seguimos viendo que las entidades apuestan por hacer promociones concretas, durante uno o dos meses para atraer a nuevos clientes, pero no suben o bajan los tipos de forma general. Actualmente, vemos en las ofertas hipotecas mixtas se sitúan en torno al 2,5% TIN en el tramo fijo (los primeros 5, 10 o 15 años), las hipotecas fijas en el 3% TIN o por encima, y las hipotecas variables tienen diferenciales de hasta un 0,2%, y ya es casi imposible reducirlos más”.