El euríbor está bajando más rápido de lo esperado. El índice de referencia de las hipotecas variables más utilizado en Europa ha registrado en este inicio de año datos diarios en torno al 3,5% o 3,6%, algo que no veíamos desde marzo de 2023. Esta es una buena noticia para los hipotecados a tipo variable, que podrían empezar a ver cómo las cuotas de sus hipotecas bajan antes de lo previsto.

¿Cuándo? El director de Hipotecas del comparador y asesor hipotecario iAhorro, Simone Colombelli, es optimista: “Si todo continúa como ahora, es probable que, entre febrero y marzo, quienes tengan que hacer sus revisiones anuales, empiecen a notar ya alguna que otra bajada en sus cuotas, por mínima que sea”.Para entender esto, hay que recordar que febrero de 2023 cerró con un euríbor al 3,534% y, si el indicador termina ese mismo mes de 2024 por debajo de esa cifra, los hipotecados que tengan que revisar sus cuotas entonces ya verán algunas bajadas.

Actualmente, a falta todavía de muchos datos diarios para cerrar la media de enero, el euríbor se sitúa en un 3,564%, tan solo 0,031 puntos por encima del dato de febrero del año pasado, pero una décima por debajo del dato de diciembre de 2023 (3,679%). Por tanto, si el euríbor termina enero como está ahora y en febrero baja otra décima más, durante este segundo mes del año quienes tengan que realizar la revisión anual de su hipoteca ya verán alguna bajada en sus cuotas.

En esto tendrá mucho que ver también la decisión que tome el Banco Central Europeo en su reunión prevista para el 25 de enero. En ella, lo más probable es que el organismo que preside Christine Lagarde mantenga los tipos de interés oficiales de la eurozona como están, en el 4,5%. No obstante, si los sube o los baja, estos movimientos influirán de forma decisiva en el índice de referencia.

Ahorro de entre 80 y 160 euros al año con revisión anual

Por ejemplo, quien contrató en febrero de 2021 una hipoteca variable de 150.000 euros a 30 años, con un diferencial del 0,99% + euríbor y una revisión anual de la cuota, hasta ahora solo habrá visto subidas: la primera de 10,64 euros y la segunda de 280,94 euros. Esto significa que, de pagar una cuota en un principio de 448,06 euros ahora estará pagando tras la revisión de 2023 un total de 739,63 euros cada mes. No obstante, es probable que, en la revisión de este año, a partir de febrero de 2024, esa cuota se reduzca un poco. ¿Cuánto? “Lo que puedan bajar o subir las cuotas dependerá de cómo evolucione el euríbor”, señala Colombelli, que también prevé que para este segundo mes “el euríbor pueda estar en torno al 3,45%”.

Si tenemos en cuenta esta previsión, siguiendo el ejemplo anterior, con la revisión del próximo mes, la cuota de este hipotecado se reduciría hasta los 732,92 euros, lo que supone un abaratamiento de 6,71 euros al mes o 80,50 euros al año.

“Las bajadas de cuotas que empezaremos a ver en las revisiones de principios de año serán casi imperceptibles, es decir, apenas las notarán en su día a día los hipotecados. Sin embargo, si el euríbor sigue esta tendencia y cae alrededor de una décima al mes, es probable que quien revise su hipoteca en la segunda parte de este año ya note descensos considerables”, afirma el portavoz de iAhorro.

En el caso de una hipoteca de 300.000 euros, con las mismas condiciones que en el ejemplo anterior y con revisión anual, la bajada en las cuotas mensuales ascendería hasta los 13,42 euros, lo que supone un ahorro anual de 161,01 euros. En este caso, si el euríbor termina febrero en el 3,45% como prevé el director de Hipotecas de iAhorro, las cuotas de las hipotecas que tengan que hacer la revisión ese mes pasarían de los 1.479,27 euros actuales a los 1.467,85 euros de entonces.

Las hipotecas con revisión semestral se abaratan hasta 1.200 euros al año

Al contratar una hipoteca variable, en función de la entidad con la que la firmes, esta podrá ofrecerte también hacer la revisión de tu cuota de forma semestral, cada seis meses. Es decir, si seguimos el ejemplo del epígrafe anterior, una hipoteca contratada en febrero revisaría su cuota también en agosto.

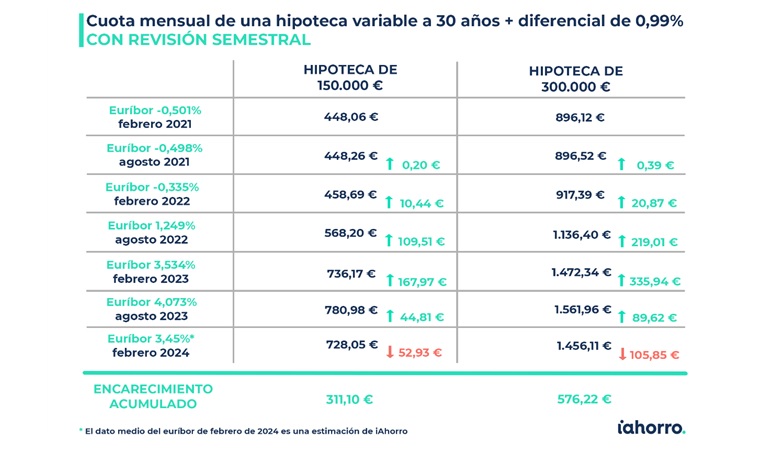

De este modo, quien firmó en febrero de 2021 una hipoteca variable de 150.000 euros a 30 años, con un diferencial del 0,99% + euríbor, pero con una revisión semestral de la cuota, habrá visto cinco subidas en estos dos años en vez de dos: la primera de solo 0,20 euros al mes, la segunda de 10,44 euros, la tercera de 109,51 euros, la cuarta de 167,97 euros y la quinta y última (por ahora) de 44,81 euros al mes. Con esto vemos que, de pagar una cuota de 448 euros estará pagando ahora 780,98 euros. No obstante, si el euríbor sigue su tendencia descendente y termina febrero de 2024 en el 3,45% como prevé el director de Hipotecas de iAhorro, se terminarán los encarecimientos y empezarán las cuotas a bajar: hasta -52,93 euros al mes; la cuota se quedaría en los 728,05 euros mensuales.

Por su parte, en el caso de la hipoteca de 300.000 euros, con las mismas condiciones, la bajada en las cuotas mensuales ascendería hasta los 105,85 euros, lo que supone un ahorro anual de 1.270,21 euros. En este caso, si el euríbor termina febrero en el 3,45% como prevé el director de Hipotecas de iAhorro, las cuotas de las hipotecas que tengan que hacer la revisión ese mes pasarían de los 1.561,96 euros actuales a los 1.456,11 euros de entonces.

Qué es mejor: ¿revisión anual o semestral?

Una vez visto cómo han ido avanzando las cuotas de las hipotecas variables en función del momento de su revisión, la gran pregunta es: ¿es mejor contratar una revisión anual o una revisión semestral? Simone Colombelli responde que “a largo plazo el resultado es similar. Con una revisión semestral te vas adecuando más rápido a los cambios del mercado, tanto para bien como para mal y con una revisión anual lo haces de una forma mucho más lenta, ya que tienes durante 12 meses la misma cuota sin importar cómo evolucione el euríbor”.

No obstante, el director de Hipotecas de iAhorro matiza que “cuando el euríbor está en ascenso, los primeros en sufrir el encarecimiento de sus cuotas son los hipotecados a tipo variable con revisión semestral que, aunque la cuota vaya subiendo de forma más paulatina, lo hace en más ocasiones (2 en un año) que si tuviera una revisión anual”. Ahora bien, añade el portavoz del comparador hipotecario, “con el euríbor a la baja, también son los hipotecados con revisión semestral los que ven antes cómo sus cuotas bajan y, además, experimentan bajadas más pronunciadas, que en este caso será positivo”.

Por tanto, podríamos decir que “cuando el euríbor está subiendo beneficia más tener una revisión anual que semestral porque evitas que la cuota suba cada poco, y cuando está bajando ocurre lo contrario: cuantas más revisiones tengas, más irá bajando tu cuota”, resalta Simone Colombelli. Tanto es así que, si nos fijamos en los ejemplos anteriormente mencionados con las fechas de las revisiones fijadas para febrero de 2024o con un euríbor al 3,45%, quienes tenga que hacer la revisión anual solamente notarán una caída de 6,71 euros en sus cuotas, mientras que los que tengan la revisión semestral verán cómo se abarata más de 50 euros.