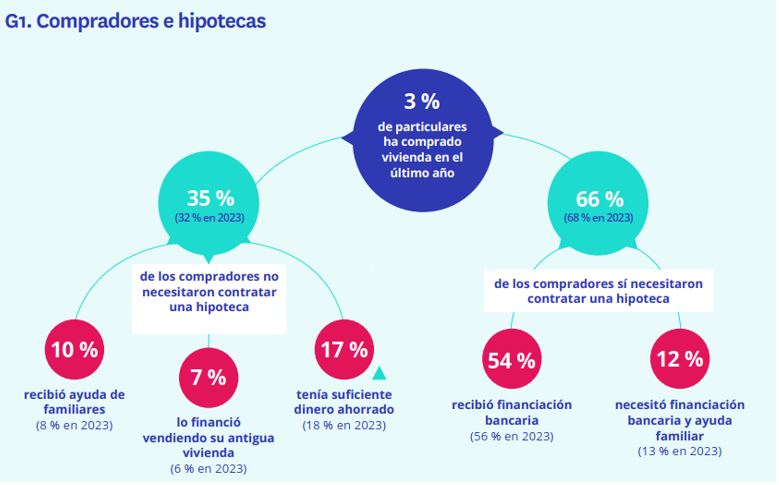

El comprador de vivienda de 2024 se caracteriza por tener mayor capacidad financiera que años atrás. Prueba de ello es que la cifra de los compradores de vivienda que no tuvo necesidad de recurrir a una hipoteca ha subido en un año del 32% al 35%, es decir, una diferencia de tres puntos porcentuales. Este porcentaje es, además, ocho puntos más elevado que el de 2022, cuando era del 27%. Esta es la principal conclusión del informe “Perfil del hipotecado español en 2024” que traza, un año más, una radiografía de cómo se hipotecan los españoles.

Más de 3 de cada 10 españoles compra sin necesidad de financiación

De estos nuevos propietarios que no necesitaron hipoteca, el 17% culminó la compra mediante sus propios ahorros; el 10% se valió del respaldo de familiares; y el 7% afrontó la operación gracias a la venta de la antigua vivienda (6% en 2023).

El grueso, sin embargo, sigue estando en el 66% de compradores que tuvieron que firmar una hipoteca para convertirse en propietarios, un porcentaje algo inferior al 68% anotado un año antes. De manera desglosada, ese 66% se integra de un 54% que únicamente recibió financiación bancaria mientras que otro 12% necesitó, además del préstamo hipotecario, la ayuda familiar para efectuar la compra.

“Desde la primera subida de tipos de interés por parte del Banco Central Europeo en 2022, se detecta un incremento de ocho puntos porcentuales en los compradores de vivienda que no solicitan préstamos hipotecarios. Este cambio de tendencia se debe al encarecimiento y endurecimiento de las hipotecas, que los ciudadanos intentan sortear obteniendo financiación alternativa como ayuda familiar, utilizando ahorros previos o incluso vendiendo su actual vivienda para comprar la siguiente. Son fórmulas alternativas para evitar contratar un préstamo en una entidad bancaria, mientras los tipos de interés se mantengan en niveles considerados por los compradores como poco atractivos”, comenta María Matos, directora de Estudios y portavoz de Fotocasa.

Mujer de 49 años, el perfil de la compradora de vivienda sin hipoteca

Ese 35% de compradores que no necesitan hipoteca está dominado por mujeres (56%) con una edad media de 49 años y en un 39% de los casos vive únicamente con su pareja. Además, en un 29% son de clase media-alta. La diferencia del colectivo que compra sin hipoteca frente al que necesita hipotecarse es la media de edad que es algo más baja, de 42 años de media, y en un 36% de los casos vive solo con su pareja y en otro 36% de los casos con su pareja e hijos. Y en un 40% son de clase media-alta.

Otra característica que distingue ambos colectivos es la fórmula de residencia anterior, de modo que son más los que no necesitan hipoteca y residían mayoritariamente en viviendas de su propiedad (64%) frente a los que demandan un préstamo bancario, entre los que hay un 42% que vivían antes de alquiler.

En lo que se refiere el uso que le da a la vivienda que compran, el 89% de quienes se hipotecan adquieren el inmueble para vivir en él, en el caso de los que cuentan con liquidez esta cifra desciende hasta el 64%.

Por último, los que necesitan hipoteca, además, solicitan más préstamos vinculados con los pagos iniciales, es decir, notario, impuestos, entrada, etcétera. Son un 56%, un porcentaje algo mayor que el pasado año, cuando eran el 52%. Frente a esto, la mitad de quienes no solicitan una hipoteca (49%) contaban con ahorro suficiente y solo un 10% pidió un préstamo para pagar los gastos iniciales.