En el primer semestre de 2023, el mercado de compra de vivienda está registrando un leve descenso de actividad, ya que el porcentaje de particulares que compró o trató de comprar durante el último año descendió del 16% registrado el año anterior, al 14% actual.

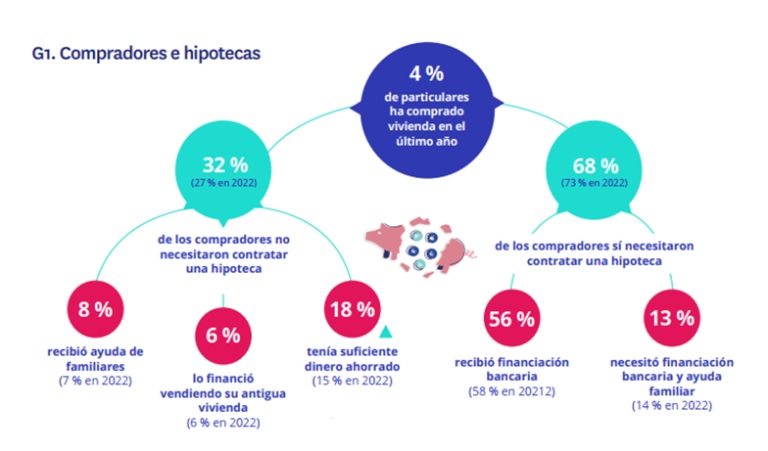

Si tomamos únicamente a aquellos que realmente culminaron su propósito y adquirieron un inmueble el porcentaje se sitúa en el 4% de los españoles. De esos compradores efectivos, el 32% no tuvo necesidad de recurrir a una hipoteca.

Cabe destacar que esta cifra es cinco puntos más alta que la registrada en 2022, cuando era del 27%. Esta es una de las principales conclusiones del informe “Perfil del hipotecado español en el primer semestre de 2023”, realizado por Fotocasa.

Si se desgrana este 32% de españoles que no necesita hipoteca se ve que un 18% se valió de sus propios ahorros, un 8% resolvió la compra de la vivienda con ayuda de familiares y el 6% afrontó la compra gracias a la venta de una antigua vivienda.

“Como consecuencia de la elevación de los tipos de interés, el coste de los préstamos hipotecarios aumenta y los requisitos para acceder a ellos se endurecen, por lo que el comprador que se hipoteca también varía. El mercado hipotecario expulsa a las rentas más bajas y vulnerables y solo deja opción a los perfiles más solventes y con menos debilidades frente a la nueva política monetaria más restrictiva de la eurozona. De esta forma, los ciudadanos están buscando otras fórmulas de acceso a la vivienda en compra, sin pasar por las entidades financieras, ya que un volumen importante ha dejado de considerar atractivas las ofertas financieras, en comparación con las de hace un año”, explica María Matos, directora de Estudios y portavoz de Fotocasa.

De esta forma, en tan solo un año se produce un aumento de cinco puntos en el volumen de compradores que deciden comprar sin hipoteca. Los ciudadanos están buscando otras fórmulas de acceso a la vivienda en compra, sin pasar por las entidades financieras. Para ello, aumenta la capacidad de ahorro de los hipotecados para asumir los pagos iniciales, se sirven de ayuda familiar y de la venta de su vivienda antigua.

Estos datos suponen que, por el contrario, el 68% de los compradores tuvieron que firmar una hipoteca para poder llevar a cabo la compra. Se trata de un porcentaje notablemente menor al registrado doce meses antes, cuando ascendió hasta el 73%. Ese porcentaje del 68% se compone de un 56% que recibió solo financiación bancaria mientras que otro 13% necesitó, además del préstamo hipotecario, la ayuda familiar para efectuar la compra.

Existen algunas diferencias significativas respecto al año anterior, con un incremento de cinco puntos de los que no necesitan recurrir a una hipoteca para comprar una vivienda. También llama la atención la subida en tres puntos porcentuales (del 15% al 18%) de los que son capaces de materializar la adquisición basándose únicamente en sus propios ahorros.

El dato que se refiere a los compradores por la vía de su propio ahorro revela que en la sociedad sigue existiendo esa capacidad. Este fenómeno de ‘hucha llena’ puede obedecer al hecho de que todavía existe ese colchón que muchas familias pudieron generar a lo largo de los periodos de restricciones vividos a lo largo de 2020 y 2021, donde se paralizó prácticamente el consumo y muchas familias pudieron ahorrar durante meses.

También cabe atribuir ese incremento de la liquidez que se sigue manifestando en 2023 a la situación de inestabilidad acrecentada por la inflación, desatada desde finales de 2021 y prolongada durante los dos años siguientes, pese a su desaceleración desde finales de 2022.

Ante esta amenaza e incertidumbre, la inversión en un valor refugio como la vivienda se presenta como una operación atractiva que impulsa la compra por parte de aquellos con el músculo financiero suficiente para ello.