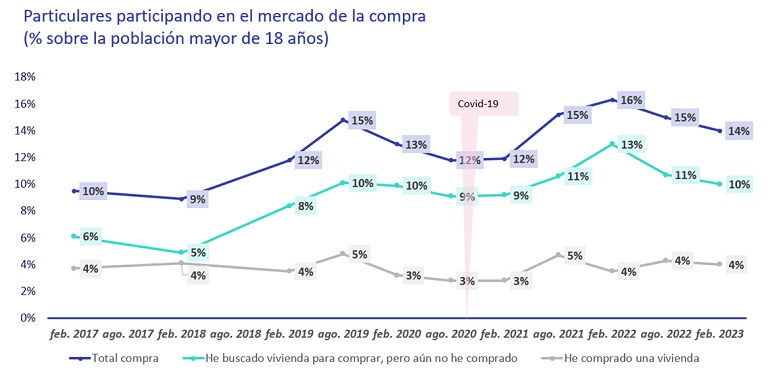

La demanda de vivienda en propiedad, que se situaba en máximos históricos hace un año (febrero de 2022) con un 16% de españoles involucrados en ella, vuelve a ralentizarse. En febrero de 2023 el porcentaje de quienes han realizado alguna acción encaminada a la compra de un inmueble en los últimos doce meses son el 14% de los particulares mayores de 18 años, de acuerdo con el análisis “Impacto de la subida de los tipos de interés” realizado por Fotocasa Research a partir de una encuesta a más de 5.000 personas.

Este paulatino descenso, que es más acentuado entre quienes han intentado comprar, pero todavía no lo han conseguido (11%) que entre quienes sí que han logrado cerrar la operación (4%), tiene mucho que ver con el encarecimiento del crédito hipotecario desde el despegue del euríbor a comienzos de 2022 y las progresivas subidas de tipos adoptadas por el BCE en este tiempo.

“En mitad del ciclo más agresivo de la historia del Banco Central Europeo, el aumento del euríbor puede hacer que, por cada punto de subida, la cuota hipotecaria se encarezca en torno a mil euros anuales. Esta escalada merma el poder adquisitivo de un gran volumen de compradores, obligando a que deseche la idea de compra. Sin embargo, se erige, también, un perfil que compra sin hipoteca por haber ahorrado durante los últimos años y por pedir ayuda familiar en vez de ayuda bancaria. Los ciudadanos están buscando otras fórmulas de acceso a la vivienda en compra, sin pasar por los bancos, porque la demanda de compra sigue siendo muy alta, a pesar de las subidas de tipos”, explica María Matos, directora de Estudios y portavoz de Fotocasa.

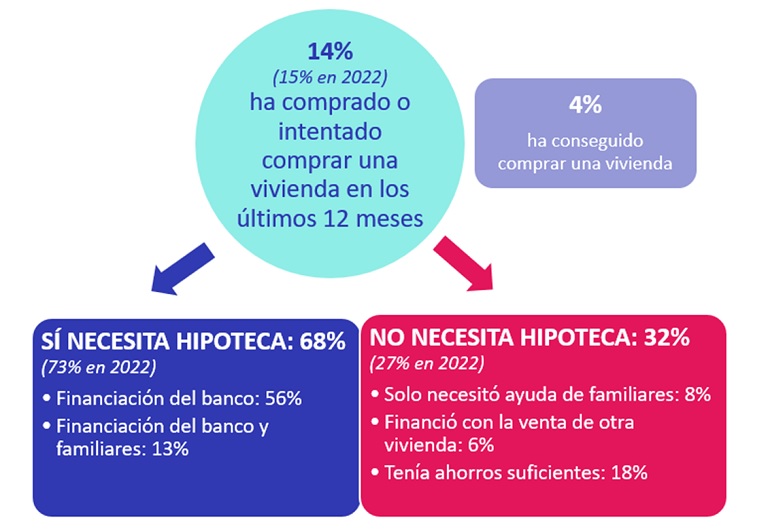

Y es que hay que partir de que una mayoría de estos demandantes de vivienda en propiedad necesitan financiación para completar la operación. El 68% de los compradores(o potenciales compradores)asegura que precisa hipoteca mientras que el 32% restante se basta con sus ahorros, la venta de otros inmuebles o la ayuda familiar para cerrar la operación.

Estos porcentajes indican una menor necesidad de financiación (de cinco puntos porcentuales) que la que se registraba hace un año. Este dato hay que vincularlo, precisamente con el descenso de la demanda señalado antes: al reducirse el número de particulares que buscan vivienda, quienes permanecen activos en el mercado activo son precisamente los que cuentan con más músculo para ello.

Así, en la comparativa respecto a doce meses antes (febrero de 2022), los particulares que deben recurrir a una hipoteca han descendido cinco puntos porcentuales, al pasar del 73% de hace un año al 68% de febrero de 2023. De estos, la mayoría, un 56% (en 2022 este porcentaje fue del 58%) se bastaba con la financiación aportada por el banco, mientras que el 13% (un punto menos que en las cifras precedentes) necesitó, además, ayuda familiar.

En el lado de los que afirmaban no necesitar hipoteca (el 32%, cinco puntos más que en 2022, cuando eran el 27%), destaca el hecho de que el 18% (tres puntos más que en 2022) afirmara que esa independencia provenía de contar con el suficiente dinero ahorrado para la adquisición de la nueva vivienda. Por su parte, el 6% (el mismo porcentaje que el año anterior) aseguró que le había sido suficiente con la venta de su anterior vivienda, mientras que a un 8% le alcanzó con la ayuda familiar recibida.

El impacto del encarecimiento del precio de las hipotecas

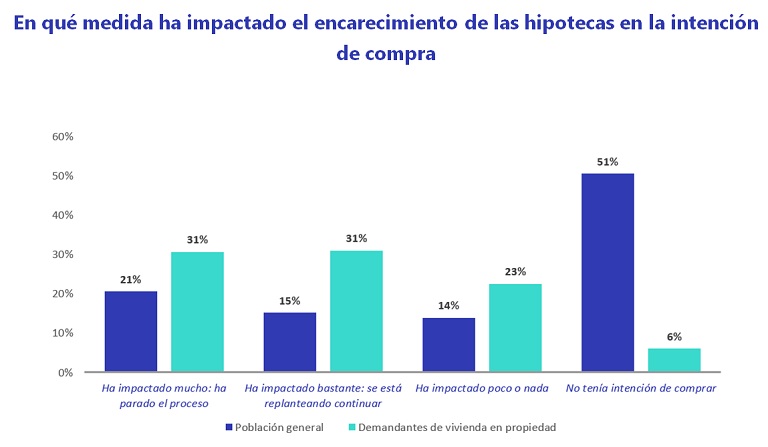

La evolución de los costes de financiación es, por tanto, una cuestión de vital importancia para los potenciales compradores: hasta un 62% (frente al 54% registrado en agosto de 2022) de quienes han adquirido o intentado adquirir un inmueble en los últimos doce meses aseguran que el encarecimiento de las hipotecas ha impactado mucho o bastante en su intención de compra.

Ese porcentaje del 62% se reparte de forma equilibrada entre quienes se han visto tan afectados que han parado el proceso (31%) y quienes, como consecuencia de esta situación, se cuestionan la conveniencia de continuar (31%).

Además, es mucho más alto que el 36% de la población general cuyos planes se han podido ver trastocados por esta situación, lo cual es perfectamente lógico ya que más de la mitad (un 51%) de las personas mayores de 18 años no tienen ninguna intención de comprar y por tanto se mantienen al margen del mercado.

“El cambio en la política monetaria de la subida de tipos con su consecuente endurecimiento de las condiciones de acceso y el encarecimiento de los créditos hipotecarios, ha ocasionado un cambio en el perfil de quién se hipoteca con respecto al año pasado. En 2023 un 32% de compradores han adquirido su vivienda sin hipoteca -un porcentaje que ha aumentado 5 puntos en comparación con 2022-. La principal razón es que la tasa de ahorro de las familias también se ha incrementado considerablemente. De hecho, casi el 8% no solicitan ayuda al banco, pero sí ayuda familiar” comenta María Matos, directora de Estudios y portavoz de Fotocasa.

Declaraciones de la directora de Estudios de Fotocasa, María Matos

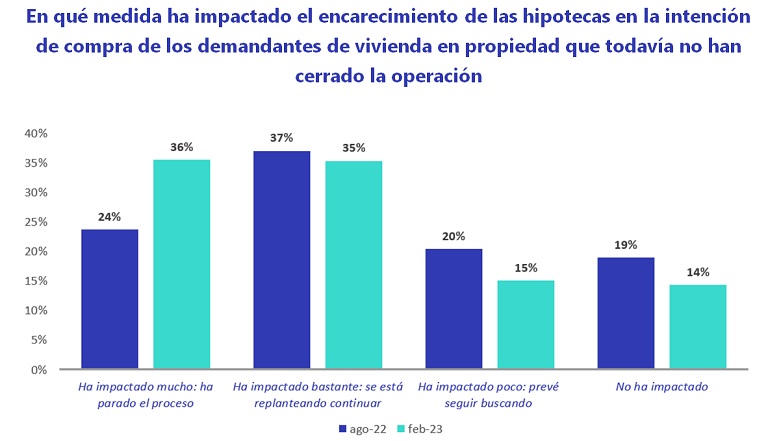

Si tomamos, de entre estos demandantes de vivienda, únicamente a aquellos que no han cerrado todavía la operación —un porcentaje menguante que, en febrero de 2023, recordemos, se sitúa en el 10%— tendremos la aproximación completa a los efectos del encarecimiento de las hipotecas. En este caso encontramos que un 36% de estos aspirantes a propietarios asegura haber parado el proceso por el impacto de esta situación. Es un porcentaje doce puntos superior al 24% que se registraba en agosto de 2022.

Si hilamos este porcentaje de procesos parados con la necesidad generalizada de financiación señalada antes encontramos el contexto que explica el descenso de la demanda de vivienda en propiedad: hay un mayor volumen de abandono, y la propia dinámica de reposición no alcanza a cubrir para mantener el mismo nivel.

Andalucía es la comunidad autónoma más afectada por la subida de las hipotecas

Si se pone el foco en el análisis que el encarecimiento de las hipotecas ha tenido por comunidades autónomas, se comprueba que Andalucía es la comunidad autónoma donde este impacto ha sido mayor, llegando a afectar a 4 de cada 10 andaluces. Esta región junto con Cataluña, son las que experimentan un mayor incremento del impacto en la compra de vivienda con respecto a 2022, fundamentalmente por un efecto al alza entre quienes afirman que les ha impactado mucho.

Así, en Andalucía se ha pasado del 16% de encuestados que en septiembre de 2022 habían parado el proceso de búsqueda de vivienda debido al encarecimiento de las hipotecas al 23% de febrero de 2023. Es decir, seis puntos porcentuales más en medio año. Es la misma diferencia (entre los 34% de 2022 y los 40% de 2023) si añadimos a los anteriores los potenciales compradores que por esta causa se están replanteando en la actualidad dar por concluido el proceso de adquisición de vivienda en Andalucía.

En Cataluña los datos han variado también de modo significativo. En esta comunidad autónoma, los potenciales compradores que estaban en búsqueda activa de vivienda o a punto de comprarla, pero han parado el proceso como consecuencia de la subida del precio de las hipotecas, son el 17%, cuando seis meses antes apenas eran el 12%.

En otras comunidades, como Madrid o la Comunidad Valenciana, el impacto no ha sido tan profundo, pese a que también se ha dejado sentir de forma importante. En la primera de éstas, los particulares que buscaban vivienda y se han apeado de este propósito tras contemplar cómo se incrementaban los costes hipotecarios han pasado de los 17% de septiembre de 2022 a los 20% de febrero de 2023. En la segunda de estas comunidades citadas, el incremento ha sido del 16% al 21%, cinco puntos porcentuales.