El actual escenario marcado por la fluctuación de los tipos de interés (bajada en los últimos meses después de dos años con el euríbor en constante incremento) ha provocado que numerosos españoles que ya se encontraban hipotecados a tipo variable se hayan movido hacia contratos de tipo fijo o mixto en busca de una mayor seguridad y unos costes más bajos.

Un 18% de españoles (casi dos de cada diez hipotecados) ha modificado su tipo de contrato en el último año. Es una cifra muy superior a la que se detectó hace justo un año cuando era el 10% de los hipotecados. Es una de las conclusiones del análisis “Mercado hipotecario en el segundo semestre de 2024” que pretende analizar cómo está la situación hipotecaria en España.

La mayoría de los movimientos han conducido desde las hipotecas de tipo variable a las de tipo fijo o mixto

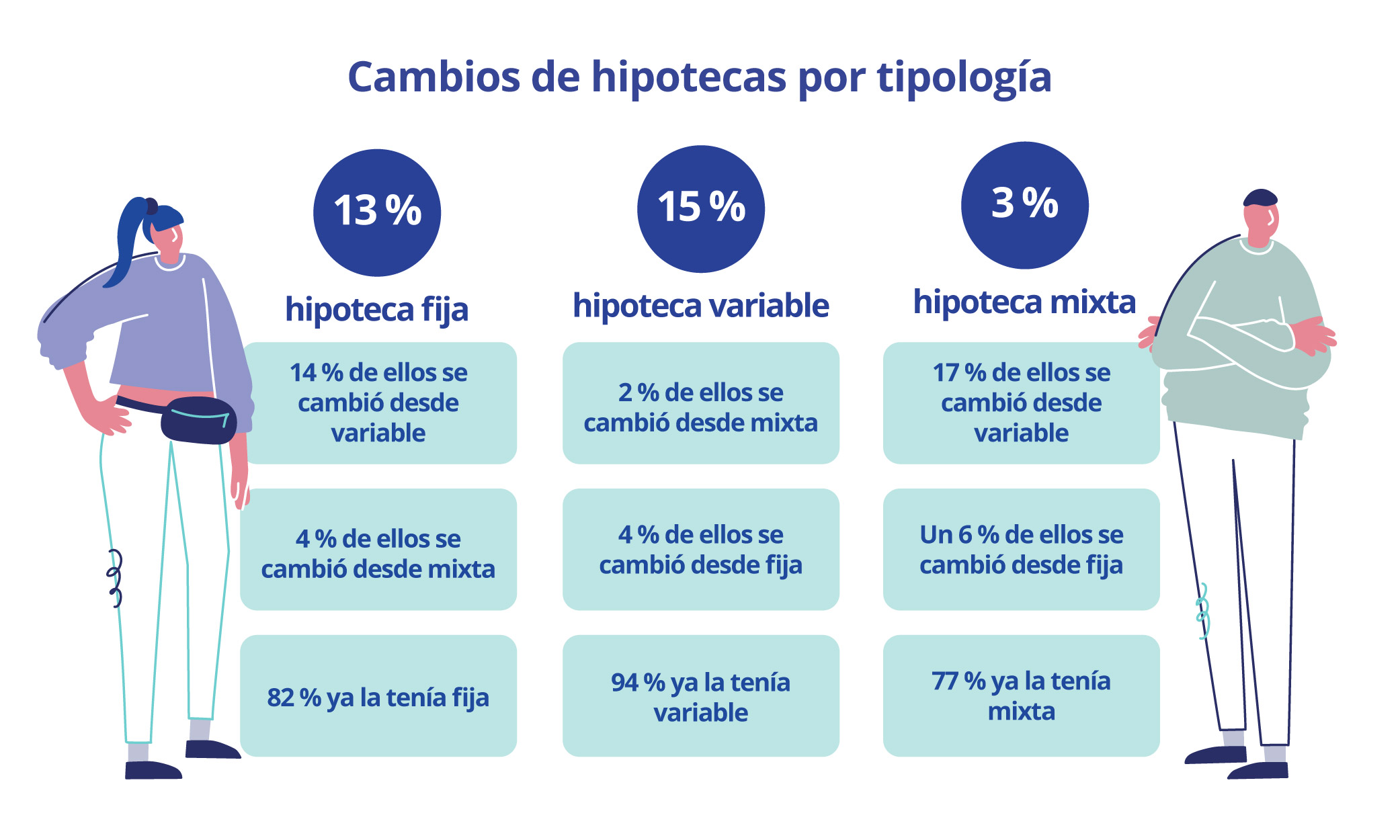

La mayoría de los movimientos que se han producido han conducido desde las hipotecas de tipo variable a las de tipo fijo o mixto, hasta representar este grupo de migraciones un 14% de todas las hipotecas a tipo fijo. Quienes antes tenían variable también representan el 17% de quienes ahora tienen una hipoteca a tipo mixto. Sin embargo, son muy pocos los que hacen el camino inverso: un 2% de quienes tienen hipoteca variable antes la tenía mixta y otro 4% antes la tenía fija.

Estas cifras demuestran que sigue aumentando el flujo de las personas hipotecadas a tipo variable hacia otras fórmulas, principalmente los contratos a tipo fijo, para corregir el aumento de los costes que conllevó el prolongado aumento del euríbor, que llegó a alcanzar niveles superiores al 4% durante 2023 antes de comenzar un descenso que le ha llevado a situarse en el 2,9% en septiembre de 2024.

El cambio de hipotecas variables hacia tipos fijos o mixtos muestra el miedo al riesgo de los consumidores

“El cambio desde hipotecas variables hacia tipos fijos o mixtos subraya una creciente aversión al riesgo por parte de los consumidores, que buscan protegerse ante la volatilidad del Euríbor. La flexibilidad del mercado hipotecario se convierte, así, en un factor clave para los consumidores, que parecen cada vez más dispuestos a ajustar su situación para adaptarse al cambiante escenario macroeconómico. También es destacable el hecho de que más de un tercio de quienes han cambiado de tipo hipotecario también han optado por cambiar de entidad financiera, lo que evidencia una búsqueda de mejores condiciones en el mercado. Esto pone de relieve la creciente competencia entre bancos por captar y retener clientes en un contexto de mayor sensibilidad al coste del crédito”, comenta María Matos, directora de Estudios y portavoz de Fotocasa.

Pero además de esos cambios contractuales efectivos, el panorama de las modificaciones inacabadas apunta en el mismo sentido. Así, entre quienes siguen teniendo una hipoteca variable hay un 11% que ha intentado cambiarla, pero no lo ha conseguido y un 10% que tiene intención de hacerlo en el futuro (14% el año anterior).

Entre quienes tienen una mixta, la intención de cambio es incluso mayor: un 13% de ellos lo ha intentado, pero no lo han conseguido y otro 15% pretende cambiarla. Son, sin embargo, cifras muy inferiores a las de 2023, cuando eran del 17% y el 23%, respectivamente.

El 34% de los que cambiaron su hipotecado han cambiado también de banco porque les ofrecían mejores condiciones

Y es que el deseo o ejecución de modificación el tipo de hipoteca pasa inevitablemente por los bancos. En este sentido, llama especialmente la atención los hipotecados que han decidido cambiar de banco porque les ofrecían mejores condiciones y han crecido desde el 22% que cambiaron de banco su hipoteca en 2023 al 34% que lo han hecho en 2024.