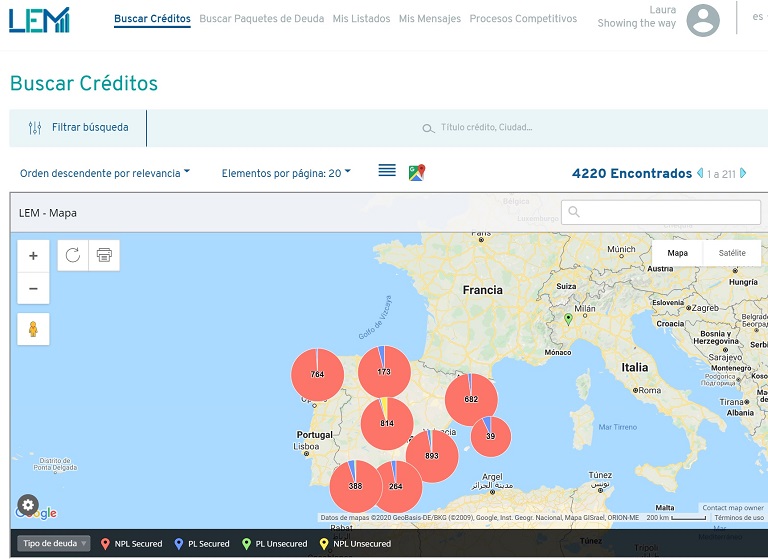

Un mapa español de deuda inmobiliaria. Es el último avance de LEM Loan e-Market, el primer marketplace de compraventa de deuda inmobiliaria de España y Europa. La compañía presenta un nuevo servicio para acercar el mercado secundario de deuda inmobiliaria a todas las personas. El acceso al mapa virtual es gratuito. Y ofrecerá la ubicación y datos principales de los más de 5.000 créditos inmobiliarios en comercialización en la plataforma.

El marketplace español cuenta con créditos vinculados a propiedades de todo tipo. Desde viviendas y locales comerciales, hasta oficinas y suelos. Todos ellos activos de alto interés en un mercado de deuda que se aproxima, en España, a los 84.400 millones de euros.

Las inversiones en el mercado de deuda pueden llegar a generar unas rentabilidades superiores al 20%. Aunque esto puede oscilar según la estrategia de inversión a seguir, el inmueble, la operativa y los plazos.

El primer mapa español de deuda inmobiliaria

“Con mapa español de deuda inmobiliaria damos un paso más en la ‘democratización’ del mercado de deuda en España para todas las personas. Uno de los pilares de LEM Loan eMarket desde su creación”, destaca Miguel Arimont Lincoln, CEO y fundador de LEM Loan eMarket.

“Nuestra plataforma abre un nuevo mundo de inversión para el inversor menos institucional. Hasta la fecha incapacitado para acceder a este mercado, copado por los grandes fondos internacionales”, agrega Arimont.

Créditos en venta a partir de 20.000 euros

La plataforma supone un punto de encuentro para inversores de toda índole: el marketplace oferta créditos en comercialización desde 20.000 euros, y hasta 80 millones de euros, si bien la media de los activos en venta se sitúa en 148.000 euros.

Con más de una década de experiencia en el sector inmobiliario, y tras realizar un profundo estudio de los distintos mercados de deuda, sobre todo en Estados Unidos, Miguel Arimont decidió innovar en el ámbito tecnológico y vincular tecnología al mercado secundario de deuda con la creación y lanzamiento de este marketplace.

“Existe una demanda en el mercado inversor de una plataforma que ponga en contacto comprador y vendedor, optimice y reduzca los procesos de venta, y facilite la toma de decisiones; por eso puse en marcha LEM Loan eMarket, como una solución a este vacío en el mercado”, apostilla Arimont.

Transparencia y seguridad homologada

Una de las máximas de LEM Loan eMarket es la transparencia y la seguridad de las operaciones que se inician a través del marketplace. Por ello, todos los vendedores que ofertan sus activos en la plataforma están homologados para la compraventa de créditos inmobiliarios. Asimismo, la compañía sigue un estricto código de ciberseguridad cumpliendo en todo momento con los máximos requisitos a nivel GDPR.

Entre los préstamos en comercialización en la plataforma se encuentran NPLs (Non Performing Loans), créditos que entran en mora (más de doce meses de vencimiento en los pagos); SPLs (Sub Performing Loans), préstamos con algunos pagos pendientes pero que no llegan a estado de NPLs; y PLs (Performing Loans), créditos al corriente de pago. Dentro de estas tres categorías, también se disgregan entre los créditos tipo Secured y Non Sectured, cuya diferencia se concentra en la existencia o no de una garantía ligada al préstamo.