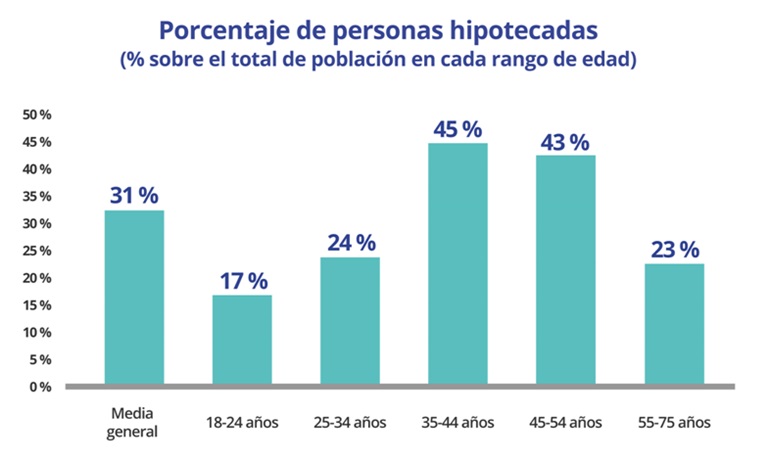

Los españoles que están entre los 35 y 44 años son los que en mayor proporción tienen contratada una hipoteca: un 45% de ellos frente al 31% de la media general. El siguiente tramo de edad (45-54 años) se sitúa muy cerca con un 43% de población hipotecada. Son los últimos datos de una encuesta de Fotocasa Research a partir de más de 5.000 entrevistas.

En un escalón sensiblemente más bajo están el resto de los tramos de edad. Entre los 18 y los 24 años el porcentaje de personas que tienen hipoteca es del 17%; entre los 25 y los 34 años, el 24%; entre 55 y 75 años, el 23%. Y es que, como es lógico, contar con una hipoteca está muy relacionado con el momento de la vida, de manera que tanto en edades tempranas como en las más avanzadas se reduce el número de personas que tiene contratada una.

Al observar el comportamiento de los hipotecados por tramos de edad, se advierte, además, que respecto a la medición anterior se ha incrementado el porcentaje de los que tienen firmado uno de estos contratos entre los más jóvenes (18-24 años), que pasan del 13% al 17%, un aumento de cuatro puntos. También aumentan, en este caso levemente, los hipotecados de más edad (del 22% al 23%). El resto de los grupos se mantiene en los mismos dígitos o muy cercanos.

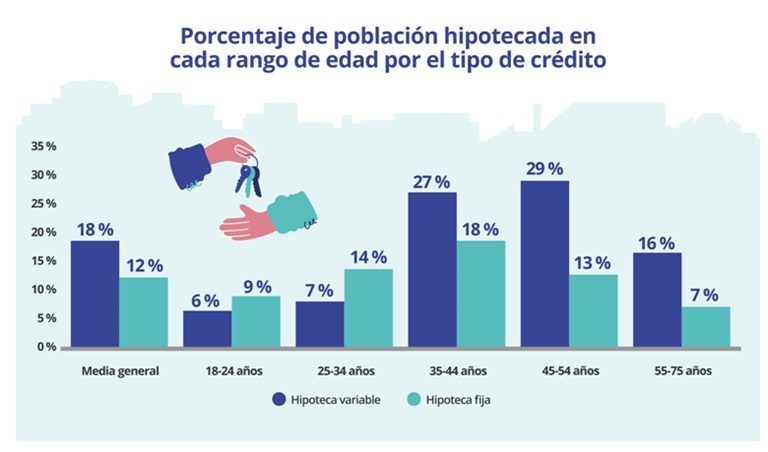

Por otra parte, el tipo de hipoteca a contratar también guarda relación con la edad. Así, las hipotecas variables son mayoría entre los mayores de 35 años mientras que los más jóvenes optan en mayor medida por las hipotecas a tipo fijo.

Así, se observa que en el segmento de edad entre los 25 y los 34 años son muchos más los que tienen firmada una hipoteca a tipo fijo que a tipo variable (14% frente al 7%), mientras que entre los que cuentan entre 35 y 44 la relación es la inversa (27% tienen firmadas hipotecas a tipo variable, y el 18% de tipo fijo).

Estos datos guardan relación con la evolución de las hipotecas en el mercado: teniendo en cuenta los largos plazos de estos créditos (24 años de media de acuerdo con el último dato del INE), es fácil entender que entre los tramos de mayor edad hay mucha gente todavía pagando las hipotecas mayoritarias en el mercado hasta hace una década (las variables), mientras que entre los más jóvenes tienen más protagonismo las que han ganado peso desde entonces (las fijas).

Por otra parte, el tipo de hipoteca a contratar también guarda relación con la edad. Así, las hipotecas variables son mayoría entre los mayores de 35 años mientras que los más jóvenes optan en mayor medida por las hipotecas a tipo fijo.

Así, se observa que en el segmento de edad entre los 25 y los 34 años son muchos más los que tienen firmada una hipoteca a tipo fijo que a tipo variable (14% frente al 7%), mientras que entre los que cuentan entre 35 y 44 la relación es la inversa (27% tienen firmadas hipotecas a tipo variable, y el 18% de tipo fijo).

Estos datos guardan relación con la evolución de las hipotecas en el mercado: teniendo en cuenta los largos plazos de estos créditos (24 años de media de acuerdo con el último dato del INE), es fácil entender que entre los tramos de mayor edad hay mucha gente todavía pagando las hipotecas mayoritarias en el mercado hasta hace una década (las variables), mientras que entre los más jóvenes tienen más protagonismo las que han ganado peso desde entonces (las fijas).

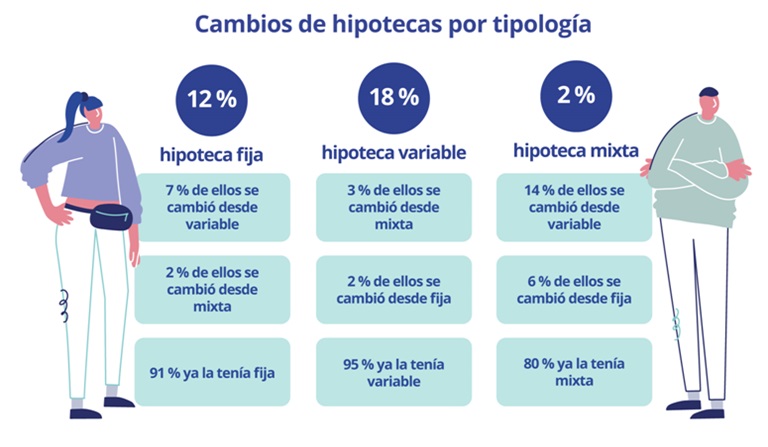

Uno de cada diez hipotecados a tipo fijo antes tenía variable o mixta

El panorama descrito anteriormente no solo responde a la elección que los particulares hipotecados hicieron al contratar su crédito. El escenario de subidas de tipos de interés y, en consecuencia, de incremento de los costes hipotecarios para quienes están a tipo variable o mixto también está provocando movimientos en busca de una mayor seguridad y unos costes más bajos.

De este modo, el movimiento más relevante en términos absolutos se está produciendo hacia la hipoteca fija. El 10% de quienes tienen un crédito de este tipo tenía hace un año una hipoteca variable o mixta.

“Las novaciones y subrogaciones están a la orden del día desde que en 2022 el Euríbor comenzó a escalar. El cambio a tipo fijo es un reflejo de la preocupación de los ciudadanos porque el índice siga aumentando y tener que enfrentarse a un posible encarecimiento de la cuota en un futuro. Además, las ofertas de las entidades financieras hacen que el tipo variable sea más atractivo que el fijo en estos momentos. Pero lo que más llama la atención es el poco impacto que está teniendo el Código de Buenas Prácticas al que pueden acogerse los colectivos vulnerables y que no lo están haciendo por falta de información y desconocimiento”, comenta María Matos, directora de Estudios y portavoz de Fotocasa.

Aunque en volumen, la cifra sea inferior, en términos porcentuales es incluso más llamativo el movimiento que se ha producido hacia la hipoteca mixta, ya que el 14% de quienes tienen un crédito de este tipo tenía hasta hace un año una variable. Otro 6% proviene de una fija.

Podemos por tanto concluir que hay bastante movimiento entre las personas hipotecadas a tipo variable para buscar soluciones al aumento de los costes que conlleva el actual escenario con el euríbor en niveles superiores al 4%. De hecho, entre quienes siguen teniendo una hipoteca variable hay un 11% que ha intentado cambiarla, pero no lo ha conseguido y un 14% que tiene intención de hacerlo en el futuro.

Entre quienes tienen una mixta, la intención de cambio es incluso mayor: un 17% de ellos lo ha intentado, pero no lo ha conseguido y otro 23% pretende cambiarla. Este proceso de cambio de tipo de hipoteca tiene como interlocutores necesarios a los bancos. Un 43% de quienes han modificado la tipología de su hipoteca en los últimos doce meses lo hicieron sin cambiar de entidad financiera. Otro 35 % sí que tuvo que cambiar de banco para poder llevarlo a cabo. Y el 22% restante cambió de banco, pese a que podía haberlo hecho con el suyo, porque le ofrecían mejores condiciones u otros motivos personales.

Aumenta el desconocimiento de las moratorias

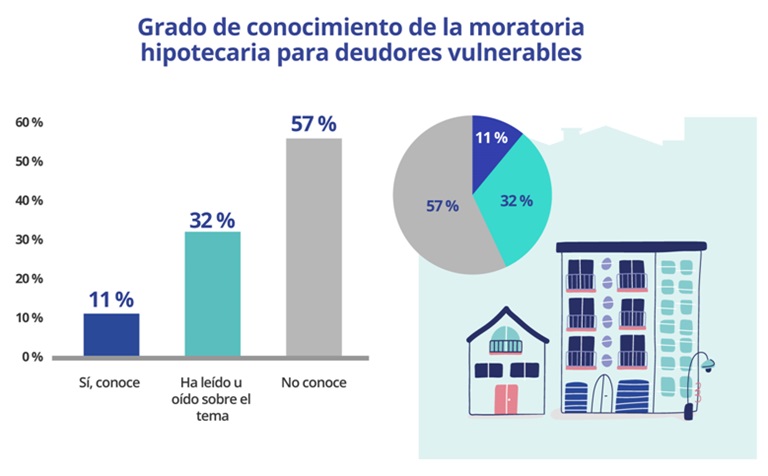

Al margen del cambio de tipología hipotecaria, el incremento de las cuotas crediticias tiene otra respuesta mediante la moratoria hipotecaria, una solución impulsada desde el Gobierno en noviembre de 2022 y suscrita por las entidades financieras que, sin embargo, apenas es conocida por los potenciales beneficiarios. Así, solo el 43% de los particulares mayores de 18 años ha oído hablar de ella, una cifra sensiblemente inferior al 48 % registrado apenas seis meses antes.

Esta reducción del conocimiento es entre los mayores de 45 años, y para los ciudadanos de Madrid y Comunidad Valenciana, donde la moratoria es especialmente poco conocida (en este territorio únicamente son conscientes de la medida el 39 % de los consultados).

Coincidiendo con su menor participación en el mercado hipotecario, los jóvenes de 18 a 34 años son los que más desconocen la medida (entre el 70% y el 72%).

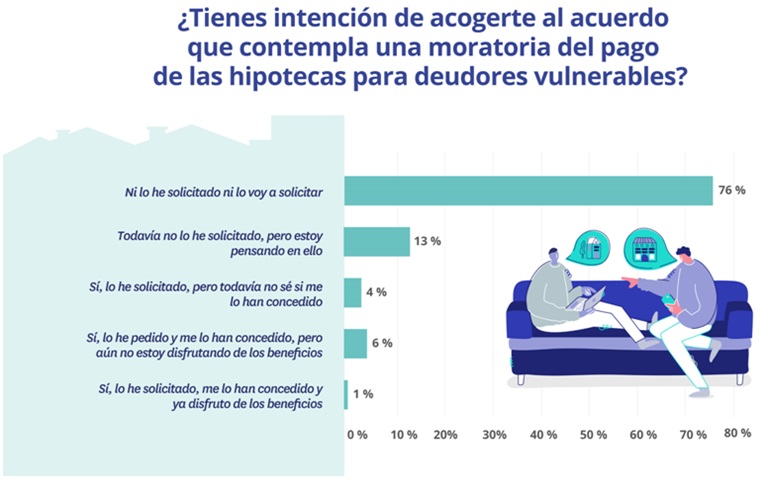

En cuanto a la intención de acogerse a la moratoria, más de 7 de cada 10 personas con hipoteca fija o variable y conocedoras del acuerdo de moratoria, no se han acogido a ella ni planean hacerlo en el futuro. Porcentualmente, este colectivo supone el 76%, cuatro puntos más que en febrero, cuando eran el 72%.

Por el contrario, hay un 11% de personas dentro de este colectivo (tiene hipoteca variable o mixta y conoce el acuerdo) que sí que ha solicitado acogerse a la moratoria. Este porcentaje es el resultante de sumar a quienes ya están acogidos a la medida (1%), a quienes se lo han concedido, pero todavía no están disfrutando los beneficios (6%) y a quienes lo han solicitado, pero todavía están esperando respuesta (4%).

Además de estos dos grandes grupos hay un 13% que está considerando la opción de acogerse a la moratoria hipotecaria en el futuro.