Desciende el porcentaje de compradores que se hipotecan. En 2021, el 74% de los que quieren adquirir una vivienda solicitan financiación, una cifra que supone cinco puntos menos que el 79% que se registraba en febrero de 2020, justo antes de la pandemia. Es una de las principales conclusiones que se desprenden del informe “ Perfil del hipotecado español” elaborado por Fotocasa para analizar a fondo los cambios que ha ocasionado la pandemia a la hora de recurrir a la financiación para comprar una vivienda.

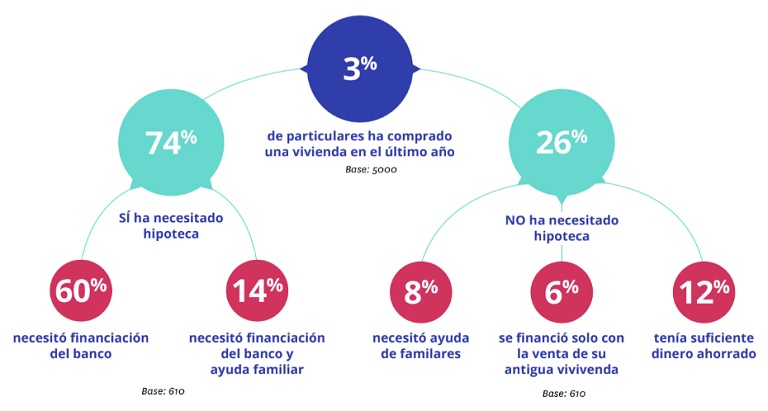

El panorama general del mercado de compraventa de vivienda en España indica que un 12% de los particulares mayores de 18 años ha comprado o buscado una vivienda en propiedad en 2021. Y que el 3% terminó efectivamente adquiriendo un inmueble. Tres de cada cuatro de estos compradores financiaron la operación mediante alguna hipoteca.

“Todavía contamos con un alto porcentaje de compradores que necesitan un crédito hipotecario para acceder a una vivienda, aunque detectamos un leve descenso. Esto no quiere decir que tengamos una mala salud financiera, sino que se trata de compradores ligeramente más maduros y solventes que en los ejercicios precedentes. Aunque también tiene relación con que, debido a los meses de parón económico y social, los ciudadanos han podido ahorrar en los meses de incertidumbre y un año y medio después, han destinado sus ahorros al proceso de compra de la vivienda sin necesidad de solicitar hipoteca”, explica María Matos, directora de Estudios y portavoz de Fotocasa.

El perfil del comprador

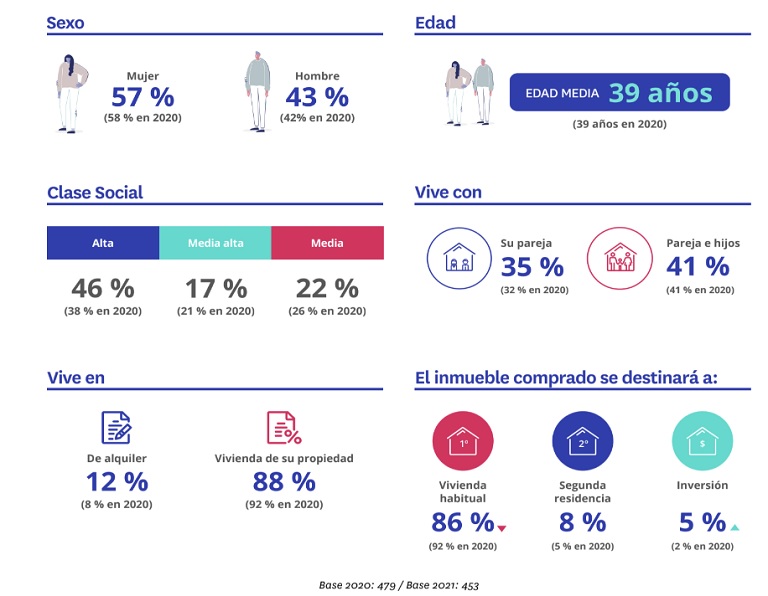

A la hora de analizar al comprador de vivienda que contrata una hipoteca hay una serie de características específicas. Es un perfil que, aunque mantiene ciertas similitudes con respecto a años anteriores, presenta también algunos cambios.

Por ejemplo, en el 57 % de los casos se trata de mujeres y, de media, tienen 39 años. En cuanto al nivel socioeconómico de aquellos particulares mayores de 18 años que solicitan una hipoteca, uno de cada dos se ubica en los estratos intermedios.

Por lo que se refiere a su situación de convivencia, sí que se aprecia un cambio estadísticamente significativo con respecto a 2020. Mientras que hace un año eran el 8 % los que vivían con sus padres, ahora son el 5 %, en línea con lo que apuntábamos de que el perfil comprador ha sido, durante este periodo, más maduro. Dejando a un lado este cambio, lo más frecuente es que los solicitantes de hipotecas vivan con su pareja e hijos (41 %) o únicamente con su pareja (35 %).

El estado civil de aquellas personas que solicitan un crédito hipotecario para adquirir una vivienda también ha experimentado cambios en comparación con el año anterior. Actualmente, un 74 % de los que piden una hipoteca están casados, son pareja de hecho o conviven en pareja, mientras que en 2020 eran el 68 %. Sin embargo, en los últimos doce meses han sido menos las personas solteras que han buscado financiación bancaria para comprar una vivienda. Concretamente, han sido un 19 %, una cifra cinco puntos más baja que la de 2020.

Cuando se les pregunta por el uso que le van a dar a la vivienda por la que se han hipotecado, también hay algunas variaciones relevantes. Si bien sigue siendo la opción más extendida, caen de manera estadísticamente significativa aquellos que van a utilizarla como residencia habitual: ahora son el 86 % frente al 92 % de hace un año. Sin embargo, aunque sea un perfil minoritario, aquellos que compran o pretenden comprar como inversión se han duplicado con respecto a hace un año: ahora son el 5 % en comparación con el 2 % de hace 12 meses.

En este sentido, la pandemia ha podido desempeñar un papel relevante: no solo por el creciente valor que se le ha dado a la vivienda, sino también porque, en un contexto de crisis, los inversores han podido ver condiciones propicias para encontrar buenas oportunidades, incluso endeudándose vía hipoteca para intentar aprovecharlas.

Cómo se hipotecan los españoles: antes de la compra

Como hemos visto, tres de cada cuatro compradores de vivienda han necesitado una hipoteca en los últimos doce meses para poder adquirirla. Hacer un desembolso de la magnitud que supone la compra de un inmueble es complicado y por eso hay una serie de acciones previas para garantizar la solvencia financiera de la operación.

Una de las opciones es la venta de una vivienda que el comprador ya tuviera en propiedad. Ya vimos que un 6% de los compradores optó por este camino y no recurrió al crédito bancario. Pero, además, un 20 % de los compradores que se hipotecan, vendieron una vivienda para financiar la operación. Es un porcentaje idéntico al del año 2020.

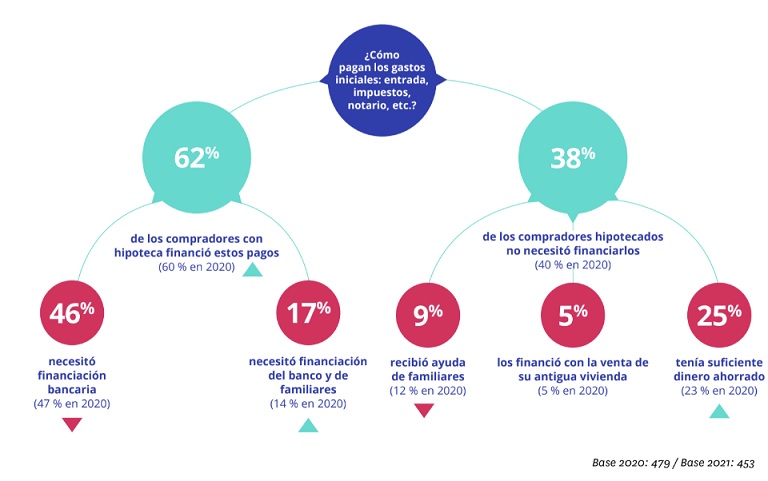

Independientemente de contar con este ingreso o no, antes de dar el paso de comprar un inmueble, es conveniente que los compradores hagan una estimación del presupuesto del que disponen para hacer frente al pago. En este sentido, un 50 % fue al banco para establecer un presupuesto inicial.

Además del coste en sí del inmueble, cuando se va a comprar una vivienda hay que hacer frente a una serie de gastos iniciales como, por ejemplo, la entrada, los impuestos o el notario. Para hacer frente a este gasto, un 62 % de los compradores necesitó financiación externa: el 46 % solo recurrió a la financiación bancaria y el 17 % también fue ayudado por sus familiares. Dentro del 38% que no necesitó financiación, la mayoría pudo evitarlo gracias a que tenía suficiente dinero ahorrado (25 %). El resto, o bien se apoyaron en sus familiares (9 %), o bien sacaron el dinero de lo obtenido con la venta de la vivienda anterior (5 %).

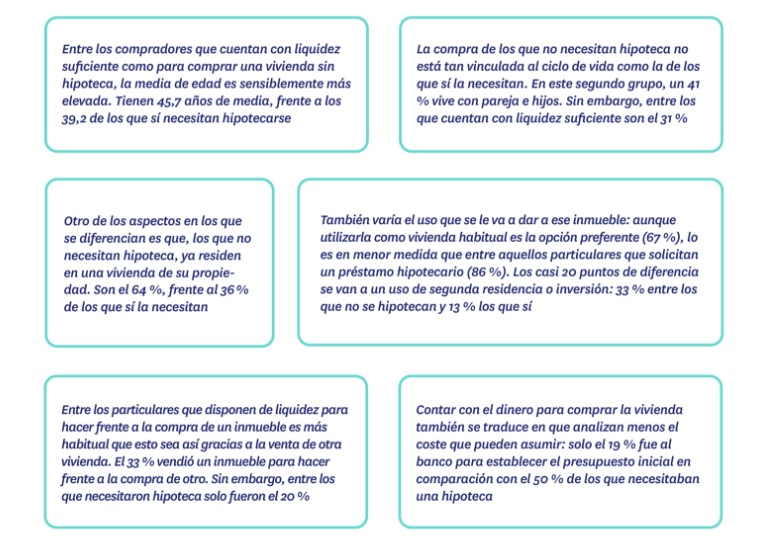

Así es el comprador que no necesita hipoteca

Aunque solicitar una hipoteca suele ser la opción más recurrente a la hora de comprar una vivienda, hay un 26 % de particulares que no la necesitan para poder adquirir un inmueble. Entre ambos colectivos existen algunas diferencias vinculadas a aspectos como la edad o el uso que se le va a dar a la vivienda.